Дисклеймер: мы анализировали проект федерального закона, поэтому все еще может измениться. Так что не спешите бросаться в нас камнями. Тем не менее законопроект привносит реально большое количество новшеств, что говорит о том, что общее движение останется именно таким, как в предлагаемом документе.

Данный материал в поте лица готовила команда ИТ-юристов AG-LEGAL. Мы знаем все о налоговых льготах и с чем их едят, регистрациях ИС, а также сопровождении необычных и сложных проектов.

Содержание:

- Контекст

- НДФЛ - введение прогрессивной шкалы

- Изменение налогообложения ИТ-компаний

- УСН изменение лимитов и введение НДС

- Налог на прибыль

- Амнистия за дробление бизнеса

- Повышение налога на КИКи

- Акцизы на вейпы

- Выводы

Контекст

Бюджет нашей страны испытывает серьезный дефицит, что заставило Минфин задуматься о том, как закинуть звонких монет в казну. Согласно финансово-экономическому обоснованию нововведения позволят наполнить бюджет в 2025 год:

Законопроект пока официально не публиковали, но его можно почитать по ссылке.

Речь идет о немаленьком документе - целых 87 страниц, включая пояснительные записки, финансово-экономические обоснования и т.п. В связи с этим для удобства мы придумали отдельный файл, в котором наложили текст ФЗ о внесении изменений на актуальный текст НК РФ. Им можно воспользоваться по ссылке.

Речь идет о немаленьком документе - целых 87 страниц, включая пояснительные записки, финансово-экономические обоснования и т.п. В связи с этим для удобства мы придумали отдельный файл, в котором наложили текст ФЗ о внесении изменений на актуальный текст НК РФ. Им можно воспользоваться по ссылке.

НДФЛ - введение прогрессивной шкалы

Уже, наверное, каждый слышал о введении прогрессивной шкалы НДФЛ. Много лет слышались отголоски дискуссий на эту тему. Мы строили-строили и, наконец, построили. Новый законопроект закрепил дифференцированную ставку, которая будет применяться в зависимости от суммы дохода полученного физлицом в течении года.

Мы расположили по возрастанию основные лимиты ставок в таблице:

Для каждого источника дохода налог рассчитывается отдельно.

Повышенная ставка предполагается исключительно к сумме, превышающей пороговое значение, в частности, если физлицо получило доход в размере 8 млн руб. за год, то НДФЛ рассчитывается в по формуле:

С того момента, как ваши доходы выросли и добрались до определенной черты, начинает действовать повышенная ставка, а это говорит о том, что даже если ваш ежемесячный доход снизился, вычет производится по повышенной ставке.

Важно! Лимиты дохода физлица, когда происходит переход % ставки от одной к другой, не подлежат индексации. Их даже ни к чему не привязали. Соответственно, стоит ожидать, что через несколько лет подавляющее большинство будет платить повышенный НДФЛ.

К действующим участникам СВО прогрессивная шкала не применяется.

На что это повлияет?

Изменения налогообложения ИТ-компаний

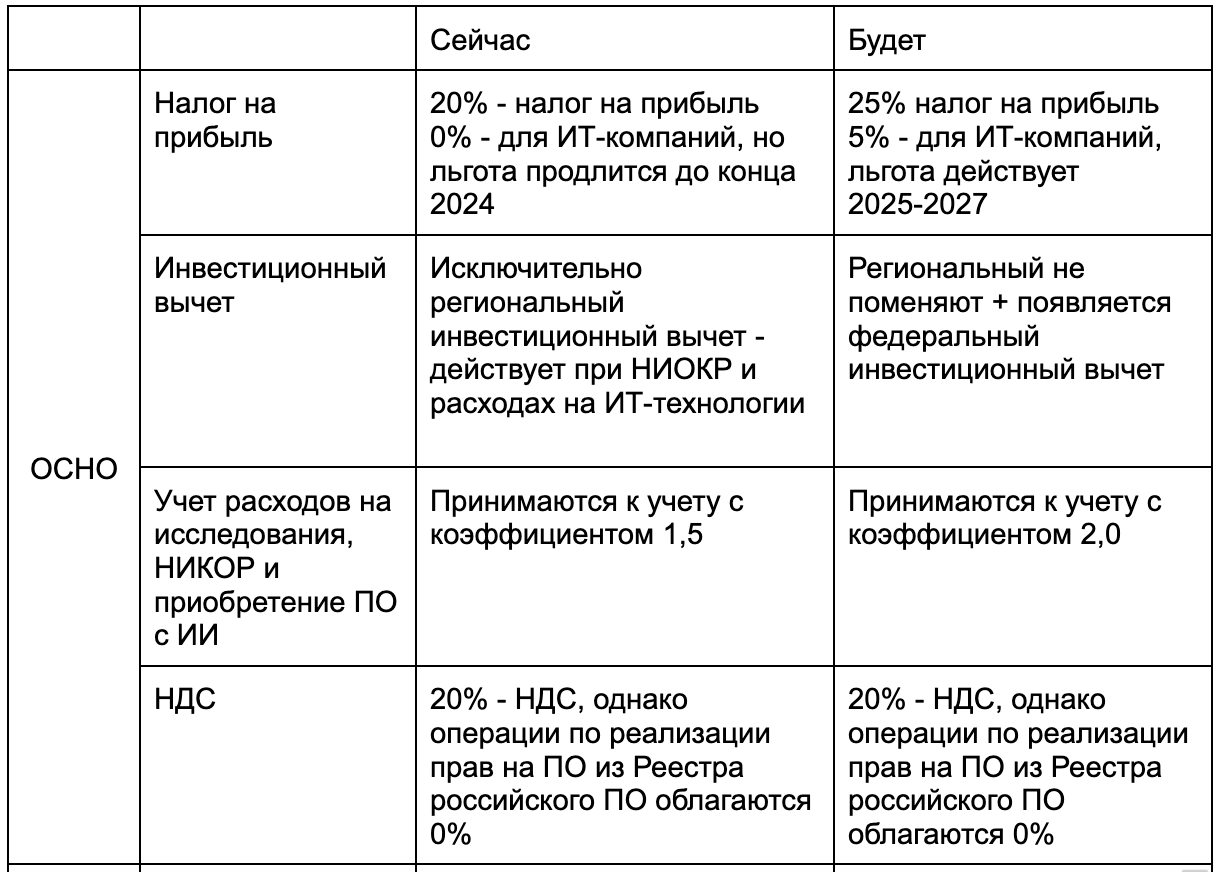

Мы собрали основные изменения по налогообложению ИТ-компаний в таблицах:

УСН - изменение лимитов и введение НДС

Как считают серьезные люди в пиджаках из Минфина сегодня переход малого бизнеса с УСН на ОСНО проходит в стрессовой атмосфере и потворствует возникновению несправедливого конкурентного преимущества. В связи с этим предлагается в УСН добавить НДС, лимиты по УСН повысить и отменить повышенные переходные ставки.

Приблизительно таким образом будет выглядеть УСН:

*Лимиты устанавливаются исходя из размера дохода компании или индивидуального предпринимателя, которые определяются в соответствии со статьей 346.15 НК и с подпунктами 1 и 3 пункта 1 статьи 346.25.

Похоже, в рамках обсуждения по упрощенке также будут введены новые специальные ставки.

НДС на УСН

Когда вы растете и впервые совершаете шаг за черту в 60 млн и 250 млн, то вы начинаете платить НДС по ставке 5% и 7% соответственно, начиная с 1 числа месяца, в котором лимит был пройден. В следующем налоговом периоде (в будущем году) вы будете платить НДС по новым ставкам уже с начала года.

НДС, похоже, совсем не НДС

Мы не уверены, однако складывается ощущение, что новый НДС как будто бы не является НДС вовсе. Так как его невозможно уменьшать за счет входящего НДС, ваши контрагенты также не получат возможности принимать его у себя к вычету. Таким образом вы должны выставлять счета-фактуры вашим контрагентам, однако они ничего с ним сделать не смогут. Парадокс.

Такие выводы мы делаем на основе статей пп.1, 3, 4 п.2 ст. 171 и 172 НК в новой редакции. Это относится к компаниям и ИП, которые:

- специализируются на производство или реализации товаров (работ, услуг);

- покупают товары (работы, услуги);

- занимаются покупкой имущественных прав, в том числе основных средств и нематериальных активов;

- продают товары, оказывают услуги на не территории Российской Федерации.

Это правило также касается налогов, фактически уплаченных ими при ввозе на территорию страны товаров, основных средств и нематериальных активов, а также на платежи, которые они осуществляли в качестве налоговых агентов.

Более того, если вы решите перейти с основного режима налогообложения на УСН с сохранением льготных ставок 5% и 7%, то у вас есть возможность восстановить суммы НДС, принятые к вычету по товарам (работам, услугам), включая основные средства и нематериальные активы, имущественные права в первом же налоговом периоде после перехода.

На что это повлияет

Снижаем нагрузку

- Вносим программу в РРПО, тогда НДС составит 0% на продажу вашего ПО, при этом не имеет значения, продаете ли вы самостоятельно или через партнерскую (агентскую) сеть.

- Вступаем в ИНТЦ, такие как "Сколково", "Сириус" и другие, будет более востребовано для компаний на УСН.

- Стоит рассмотреть условия по патенту внутри вашего региона.

Патентная система остается без НДС

Приведем список видов деятельности, связанных с ИТ-сферой и доступных на патенте:

- 25) деятельность в области звукозаписи и издания музыкальных произведений;

- 27) деятельность, специализированная в области дизайна, услуги художественного оформления;

- 62) разработка компьютерного программного обеспечения, в том числе системного программного обеспечения, приложений программного обеспечения, баз данных, web-страниц, включая их адаптацию и модификацию;

- 63) ремонт компьютеров и коммуникационного оборудования.

Налог на прибыль

Повышение ставки по налогу на прибыль с 20% до 25%

Предлагается увеличить ставку по налогу на прибыль с 20% до 25%. Все бы хорошо, но есть нюанс… Поясним, что может облегчить участь ИТ-компаний:

Предлагается увеличить ставку по налогу на прибыль с 20% до 25%. Все бы хорошо, но есть нюанс… Поясним, что может облегчить участь ИТ-компаний:

- Федеральный инвестиционный вычет;

- Учет расходов на исследования, НИОКР и получение прав на ПО с ИИ с коэффициентом 2.0, взамен 1,5;

- Введение льготной ставки для ИТ-компаний в размере 5%.

Федеральный инвестиционный вычет (ст. 286.2)

Предусмотрен региональный инвестиционный вычет (ст.286.1 НК РФ), дающий возможность сократить сумму налога на прибыль на размер расходов на приобретение и создание основных средств, или их реконструкцию. Поясним: неся расходы определенных категорий, вы можете снизить не прибыль, а непосредственно налог на прибыль.

Предусмотрен региональный инвестиционный вычет (ст.286.1 НК РФ), дающий возможность сократить сумму налога на прибыль на размер расходов на приобретение и создание основных средств, или их реконструкцию. Поясним: неся расходы определенных категорий, вы можете снизить не прибыль, а непосредственно налог на прибыль.

Основное новшество - ранее существовал региональный инвестиционный вычет, т.е. он был создан не везде, требования, условия и лимиты его получения могли быть разными в зависимости от региона. Теперь же будет действовать не только региональный инвестиционный вычет, но и федеральный вычет, который будет работать на всей территории России.

Использование федерального инвестиционного вычета будет недоступно для:

1) иностранных организаций, признанных налоговыми резидентами России;

2) организаций-участников соглашения о защите и поощрении капиталовложений;

3) организаций, добывающих углеводородное сырье;

4) организаций, производящих большую часть подакцизных товаров.

Если налоговый вычет в нынешнем налоговом периоде превышает сумму исчисленного налога на прибыль, его можно использовать, чтобы сократить сумму налога, подлежащую уплате в последующих налоговых периодах.

1) иностранных организаций, признанных налоговыми резидентами России;

2) организаций-участников соглашения о защите и поощрении капиталовложений;

3) организаций, добывающих углеводородное сырье;

4) организаций, производящих большую часть подакцизных товаров.

Если налоговый вычет в нынешнем налоговом периоде превышает сумму исчисленного налога на прибыль, его можно использовать, чтобы сократить сумму налога, подлежащую уплате в последующих налоговых периодах.

Неиспользованный вычет предыдущих налоговых периодов может сократить сумму налога, которая подлежит зачислению в бюджет нынешнего налогового периода.

Между тем, условия лимиты и другие подробности вычета не раскрывают. Они будут позже обозначены Постановлением Правительства РФ. В частности, региональный налоговый вычет могли получить по расходам на :

- на приобретение, сооружение, достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение основных средств;

- пожертвования государственным или муниципальным культурным организациям, а также на поддержку некоммерческих учреждений для создания их целевого капитала;

- возведение объектов инфраструктуры, находящихся в федеральной собственности и располагающихся в одном регионе с организацией;

- приобретение или сооружение в рамках договора о комплексном освоении территории в целях строительства стандартного жилья объектов транспортной, коммуникационной и социальной инфраструктуры;

- научные исследования или опытно-конструкторские разработки (далее — НИОКР);

- развитие генетических технологий в РФ;

- приобретение объектов, работ и услуг, относящихся к ИТ-технологиям – с 1 января 2023 года (подп. 7 п. 2 ст. 286.1 НК, ч. 2 ст. 4 Закона от 14.07.2022 № 323-ФЗ).

Расходы на НИОКР (ст. 262 НК РФ) и покупку ИИ-лицензий (пп. 26 п.1 ст. 264 НК РФ)

Повышен коэффициент с 1,5 до 2 в отношении расходов:

- на научные исследования и (или) опытно-конструкторские разработки по перечню научных исследований и (или) опытно-конструкторских разработок, утвержденному постановлением Правительства Российской Федерации от 24 декабря 2008 г. № 988;

- на получение лицензий и исключительных прав на ПО с искусственным интеллектом, включенное в Реестр российского ПО.

Фиксация пониженной налоговой ставки для ИТ-компаний

На 2022-2024 годы была принята ставка 0% для ИТ-компаний. Аналитики стерли языки в спорах о том, продлят ли данные условия на следующие периоды, или же ставка откатится к прежним 20%.

На 2022-2024 годы была принята ставка 0% для ИТ-компаний. Аналитики стерли языки в спорах о том, продлят ли данные условия на следующие периоды, или же ставка откатится к прежним 20%.

Теперь мы знаем, что на периоды 2025-2027 ставку 5% по налогу на прибыль, что, конечно же, не может не вызывать радость у наших клиентов - ИТ-компаний. (пп. 1.15 ст. 284 НК РФ). Причем правила не будут изменены, достаточно получить ИТ-аккредитацию (ссылка на наш гайд) и иметь 70% доходов от ИТ-деятельности (особенности мы разбирали тут, материал на 100% актуален).

Наша оценка изменений по налогу на прибыль

Уменьшаем нагрузку:

- Можно включать программы в Реестр отечественного ПО, т.к. для них будет сохранен НДС 0% Также данная льгота распространяется не только на правообладателя, но и на всю цепочку поставок (ваших агентов и партнеров);

- Не лишним будет постараться стать участником "Сколково", "Сириус" или иной льготной зоны, в которой установлен НДС 0%, а также налог на прибыль 0%. (Мы также консультируем и сопровождаем компании при получении статуса участника).

Амнистия за дробление бизнеса

При пристальном чтении законопроекта глаз сам собой цепляется за таинственную статью 5, невносящую никаких изменений в Налоговый кодекс, а предполагающую амнистию для предпринимателей за дробление бизнеса. Держим в уме, что амнистия - это разовая акция, которой нужно успеть воспользоваться уже сейчас. Рассмотрим основные положения планируемой амнистии.

Предполагается введение специальное определение термина “дробление бизнеса”, под которым понимается разделение единой предпринимательской деятельности между несколькими формально самостоятельными лицами (организациями, индивидуальными предпринимателями), в отношении которых осуществляется контроль одними и теми же лицами, направленное исключительно или преимущественно на занижение сумм налогов путем применения такими лицами специальных налоговых режимов (например, УСН или налога на самозанятых).

Короче, дробление бизнеса - это когда предприниматель искусственно делит свой бизнес на несколько компаний исключительно для того, чтобы платить меньшее количество налогов. К примеру, иногда компании принимают оплаты за свои товары и услуги на несколько юрлиц с целью сохранения за каждой из этих компаний права на применение упрощенной системы налогообложения, что позволяет не платить НДС и налог на прибыль.

Короче, дробление бизнеса - это когда предприниматель искусственно делит свой бизнес на несколько компаний исключительно для того, чтобы платить меньшее количество налогов. К примеру, иногда компании принимают оплаты за свои товары и услуги на несколько юрлиц с целью сохранения за каждой из этих компаний права на применение упрощенной системы налогообложения, что позволяет не платить НДС и налог на прибыль.

Амнистия не всеобъемлюща. Предлагается провести амнистию только по некоторым видам нарушений, а именно:

- Непредставление налоговой декларации или расчета по страховым взносам (статья 119 Налогового кодекса);

- Грубое нарушение правил учета доходов, расходов и объектов налогообложения (статья 120 Налогового кодекса);

- Неуплата или неполная уплата сумм налога, сбора или страхового взноса (статья 122 Налогового кодекса).

Другие нарушения освобождению от ответственности не освобождаются. Таким образом, не амнистируются нарушение обязанностей налогового агента (в частности, неперечисление НДФЛ за работников) или непредставление налоговому органу сведений, необходимых для налогового контроля.

Амнистия не затрагивает решения о привлечении к ответственности, которые были вынесены до момента вступления налоговой реформы в силу. То есть те решения о взыскании недоимок, штрафов и пеней, которые налоговые органы вынесут до момента принятия закона и подписания его Президентом Российской Федерации, придется исполнить.

Амнистия будет актуальна на периоды 2022-2024 годов при условии, что налогоплательщики по своей воле откажутся от дробления бизнеса в 2025 и 2026 годах. Под добровольным отказом понимается уплата всех налогов в полном объеме, то есть как если бы бизнес не делился (законопроект называет это “в размере, определенном в результате консолидации доходов”).

Причем имеется важный процедурный момент: если по результатам проведения налоговой проверки за 2025 и 2026 годы будет обнаружен факт дробления бизнеса в этих годах, то решения о привлечении к ответственности за дробление бизнеса в 2022-2024 годах начнут действовать одновременно с решениями о привлечении к ответственности за 2025 и 2026 годы.

Если у вас уже полезли глаза на лоб, то постараемся упростить: если налоговая поймет, что вы дробили бизнес в 2022-2024 годах и не прекратили это делать в 2025 и 2026 годах, то заплатить все недоимки, штрафы и пени нужно будет сразу за все эти периоды, то есть с 2022 по 2026 годы, единовременно. Это огромный риск, который может повлечь необходимость выплатить огромные суммы одномоментно.

Видится возможность возникновения следующей ситуации. Сначала дробление бизнеса проводилось в 2022-2024 годах с использованием одной группы лиц (компаний “Ромашка” и “Василек”), затем предприниматель решил это скрыть - ликвидировал “Ромашку” и “Василек”, однако создал новые компании (“Одуванчик” и “Петуния”), при помощи которых продолжил дробление фактически того же самого бизнеса в 2025 и 2026 годах.

Если налоговая инспекция выявит (а она не сомневайтесь - выявит) такую схему, то может провести перерасчет всех недоимок, штрафов и пени за весь период (то есть с 2022 по 2026) на новые компании “Одуванчик” и “Петуния”, несмотря на то, что формально речь идет о разных юридических лицах.

Все вышеописанное также касается и уголовной ответственности за уклонение от уплаты налогов и сборов, за неисполнение обязанностей налогового агента, а также сокрытие имущества, за счет которых должно проводиться взыскание налогов, сборов и страховых взносов (статьи 199-199.2 Уголовного кодекса).

Это важно, так как при начислении недоимок за долгий период значительно возрастает вероятность “набрать” крупный (на данный момент это 18 750 000 рублей) или особо крупный размер (на сегодняшний день - 56 250 000 рублей).

Выводы: не играем с огнем.

Предлагаемая схема амнистии за дробление бизнеса подразумевает, что предприниматели воспользуются протянутой рукой помощи и не проморгают шанс на исправление. При этом те, кто этим шансом не воспользуется и продолжит искусственно дробить собственный бизнес, рискуют столкнуться с ситуацией, когда подробят уже их - непомерными начислениями, сравнимыми с годовым оборотом. Более того, из общей логики схемы амнистии можно сделать предположение, что после 2026 года стоит ожидать массовую волну проверок компаний на предмет дробления бизнеса, а также повышение числа уголовных дел об уклонении от налогов через дробление.

Предлагаемая схема амнистии за дробление бизнеса подразумевает, что предприниматели воспользуются протянутой рукой помощи и не проморгают шанс на исправление. При этом те, кто этим шансом не воспользуется и продолжит искусственно дробить собственный бизнес, рискуют столкнуться с ситуацией, когда подробят уже их - непомерными начислениями, сравнимыми с годовым оборотом. Более того, из общей логики схемы амнистии можно сделать предположение, что после 2026 года стоит ожидать массовую волну проверок компаний на предмет дробления бизнеса, а также повышение числа уголовных дел об уклонении от налогов через дробление.

Повышение налогов на КИКи

Физические лица, имеющие контролируемые иностранные компании (КИК), получили возможность платить НДФЛ с фиксированной прибыли.

Вне зависимости от количества контролируемых иностранных компаний, в отношении которых налогоплательщик выступает в качестве контролирующего лица, сегодня установлена фиксированная прибыль в следующем размере:

Вне зависимости от количества контролируемых иностранных компаний, в отношении которых налогоплательщик выступает в качестве контролирующего лица, сегодня установлена фиксированная прибыль в следующем размере:

С 2025 года правила определения фиксированной суммы прибыли заметно поменяются. Если ранее при уплате НДФЛ с фиксированной прибыли не подлежало учету количество КИК у налогоплательщика, то теперь важно будет рассчитывать размер выплаты с учетом количества компаний, где налогоплательщик является контролирующим лицом:

В итоге, каждая КИК будет увеличивать размер НДФЛ для налогоплательщика на целых 5 млн рублей.

Механизм фиксированной прибыли у КИК распространяется на средний и крупный бизнесы, в частности, он дает возможность не предоставлять финансовую отчетность контролируемых компаний в налоговые органы.

Планируемые изменения вносятся в статью 227.2 НК РФ, чтобы гармонизировать законодательство и транслировать прогрессивную шкалу НДФЛ в том числе на налогоплательщиков НДФЛ с фиксированной прибылью КИК.

Механизм фиксированной прибыли у КИК распространяется на средний и крупный бизнесы, в частности, он дает возможность не предоставлять финансовую отчетность контролируемых компаний в налоговые органы.

Планируемые изменения вносятся в статью 227.2 НК РФ, чтобы гармонизировать законодательство и транслировать прогрессивную шкалу НДФЛ в том числе на налогоплательщиков НДФЛ с фиксированной прибылью КИК.

Наконец, причем здесь вейпы

Нам кажется, что после всех этих поправок налогоплательщики вышли нервно покурить, но и здесь законодатель тут как тут: похоже, электронное курение подорожает.

Рассматривается предложение о введении акциза на никотиновое сырье и бестабачную никотинсодержащую смесь для нагревания, т.е. фактически на базу, из которой делают “жижу для вейпов”. Соответственно "жижы для вейпов” вырастут в цене.

Рассматривается предложение о введении акциза на никотиновое сырье и бестабачную никотинсодержащую смесь для нагревания, т.е. фактически на базу, из которой делают “жижу для вейпов”. Соответственно "жижы для вейпов” вырастут в цене.

Необходимость введения акцизов минфин объясняет следующим образом:

"Дополнительные поступления акцизов при введении акциза на никотиновое сырье и бестабачные никотинсодержащие смеси для нагревания в 2025 году ожидаются на уровне 50 млрд рублей, с общей суммой дополнительных поступлений в перспективе до 2023 года включительно в объеме 331 млрд рублей".

Выводы

Как мы ранее говорили, данные изменения являются лишь проектом. Но учитывая его проработанность, а также важность наполнения бюджета, мы ожидаем, что поправки примут плюс-минус в таком виде. А в ходе рассмотрения проекта где-то будут скорректированы ставки, где-то добавят уточнений, добавят парочку исключений, где-то посолят, тут поперчат и добавят других специй.

Налоговая повестка весьма сильно изменится для ИТ-компаний:

- Прогрессивный НДФЛ;

- Появление "странного" НДС на УСН;

- Налог на прибыль 25% для всех компаний и 5% для ИТ-компаний;

- Повышение налога на КИКи;

- Подорожание вейпов из-за новых акцизов.

Если учитывать предполагаемые изменения можно уже сегодня строить свои планы и готовиться к 2025 году: получать ИТ-аккредитацию, регистрировать программы в Реестре российского ПО, расстаться с какими-то активами ну или закупить побольше вейпов 😂

Подписывайтесь на наш тг-канал, где мы отслеживаем новости права для ИТ-компаний, пишем большие лонгриды и короткие алерты.

Наша компания оказывает полный спектр юридических услуг для ИТ-компаний: получение льгот, регистрация интеллектуальной собственности, подготовка договоров, персональные данные, проведение аудита ИС.

Можете обращаться по телефону +7 (969) 790-00-90 или по электронной почте info@ag-legal.ru.

Наша компания оказывает полный спектр юридических услуг для ИТ-компаний: получение льгот, регистрация интеллектуальной собственности, подготовка договоров, персональные данные, проведение аудита ИС.

Можете обращаться по телефону +7 (969) 790-00-90 или по электронной почте info@ag-legal.ru.